決算から読みとくアパレル業界の今|コロナ後の在庫効率は二極化へ

主要な上場アパレル企業の2025年2月期決算が出そろいました。大小さまざまな規模の10社について分析してみると、物価高の中で売上高は伸びているものの、在庫効率は新型コロナウイルス禍以後における改善度合いが二極化していることが浮かび上がります。本記事で詳しくみていきます。

※ファーストリテイリングは8月期決算、ハニーズホールディングスは5月期決算ですが、いずれも人為的に2024年3月〜2025年2月の12ヵ月に組み替えています。

ファストリとしまむら、異次元の増収増益

まずは売上高、営業利益、当期純利益といった損益指標を見てみましょう(下表)。

| (単位:百万円) | 売上高 | 営業利益 | 当期純利益 | |||

| ファースト リテイリング | 3,295,035 | 13.7% | 548,036 | 31.1% | 409,653 | 20.9% |

| しまむら | 665,358 | 4.8% | 59,240 | 7.1% | 41,885 | 4.5% |

| アダストリア | 293,110 | 6.4% | 15,510 | -13.9% | 9,614 | -28.9% |

| ハニーズ ホールディングス | 58,291 | 2.0% | 6,250 | -22.5% | 4,076 | -28.3% |

| バロックジャパン リミテッド | 58,180 | -3.5% | 812 | -58.4% | -2,575 | – |

| TOKYO BASE* | 20,207 | 1.1% | 1,472 | 67.1% | 776 | 131.6% |

| コックス | 15,302 | 2.8% | 1,263 | 5.4% | 1,196 | 4.8% |

| パレモ・ホール ディングス | 15,040 | -5.6% | 214 | -40.7% | -47 | – |

| マックハウス | 13,119 | -14.9% | -1,213 | – | -1,472 | – |

| タカキュー | 9,650 | -3.8% | 203 | – | 1,968 | – |

※* TOKYO BASEは2025年1月期

ファーストリテイリングは13.7%の増収となりました。国内ユニクロ事業と欧州での販売が好調で、特に欧州は24年8月までの期間で4割の増収と大きく伸びたことで全体の売上高を押し上げました。その結果、営業利益も31.1%の大幅増益となりました。

しまむらは既存店売上が前年を上回り、全店の客数も前期を超えました。特に「しまむら」事業では、PBも含めて高価格帯商品を拡充したことで1点単価が前期比3.2%上昇しました。

アダストリアも6.4%の増収でした。国内販売は夏物までは好調でしたが、冬物は在庫不足により売上が伸び悩みました。海外卸売りも回復が遅れ、営業利益は13.9%の減益に終わりました。ただ、アンドエスティに分社化したECは売上高が前期比5.7%増の728億円に伸び、EC売上比率は27.8%に達しています。

他方、売上高が100億円台の3社(パレモ・ホールディングス、マックハウス、タカキュー)は減収となりました。このうちタカキューは2024年2月期まで6期連続で当期純損失を計上し、官民ファンドからの支援と債務の私的整理で経営再建中ですが、25年2月期は2億円の営業黒字となり、19億円の当期純利益を計上しました。不採算店舗の閉鎖と接客レベルの向上を進めた成果が出た形です。

在庫効率の改善は二極化が鮮明に

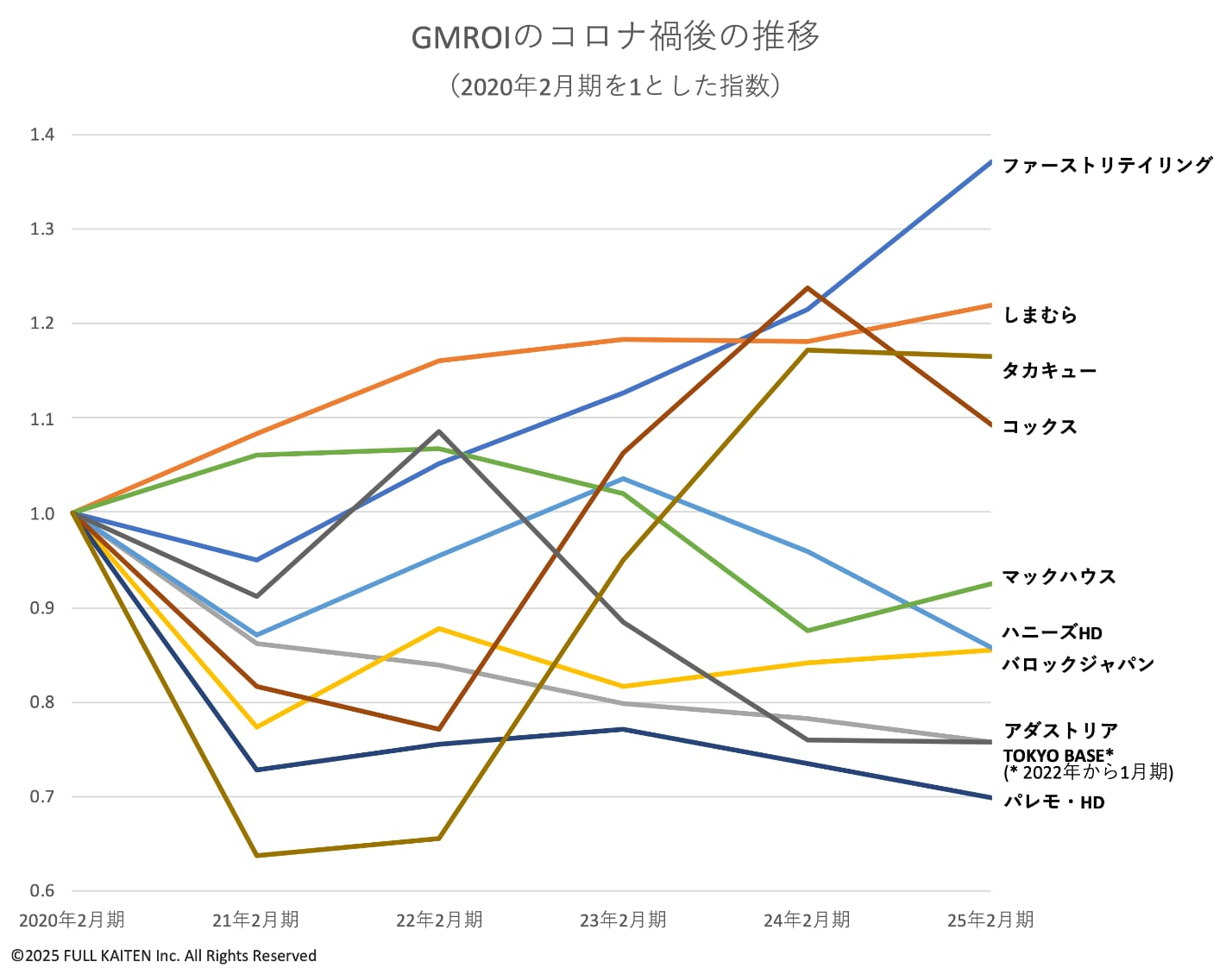

この章では在庫効率について考えます。次のグラフは各社のGMROI(商品投下資本粗利益率)について、コロナ禍直前の2020年2月期を1とした指数で6年間の推移をまとめています。

※GMROIについて詳しくはこちら>

2024年2月期(2023年度)以降、1を超えている会社と下回っている会社にはっきりと二極化していることが分かります。1を超えているということは、コロナ禍前よりも在庫効率が向上していることを指します。ファーストリテイリングとしまむら、タカキュー、コックスが該当します。

ファーストリテイリングは為替の円安の影響で、全売上高の過半を占める海外売上の円換算額がかさ上げされています。その要素を考慮しても、2022年2月期以降の急上昇は目を見張るものがあります。

その点、売上の98%が国内のしまむらがコロナ禍の最中から改善を続けている点は特筆すべきです。同社は値下げ率も開示していますが、上期(2024年3~8月)は前年同期比0.4ポイント高い6.8%、下期は0.6ポイント低い6.0%でした。上期は冬物の在庫処分のために値下げが増えたものの、6月以降は夏物、冬物ともによく売れ、トータルで値下げは減りました。値幅の大きいPBの拡充やASEANでの的確な生産コントロールが、値下げの減少とGMROI向上につながっています。

タカキューは次のように在庫高を減らしています。

- 2020年2月末:35億7100万円

- 2021年2月末:30億8900万円

- 2022年2月末:24億7800万円

- 2023年2月末:14億2800万円

- 2024年2月末:12億9100万円

- 2025年2月末:13億2400万円

2022年2月期と23年2月期は仕入れを減らしたことで在庫高も大きく圧縮しています。この間、不採算店舗を閉鎖するなどしてリストラを進め、25年2月期の黒字化につなげました。

全国の店舗で画一的だった商品配分を廃止し、店舗ごとの特性に応じて展開するブランドや商品ポートフォリオを再設計したことで、在庫を大きく絞っても利益を出せるだけの売上を立てることができているのです。

他方、アダストリアやパレモ・ホールディングスは2021年2月期以降、コロナ禍前の7~8割の水準に定着してしまっています。ハニーズホールディングも24年2月期に3年ぶりに1を下回り、25年2月期はさらに低下してしまいました。これら3社は25年2月期に営業利益が前期比2桁の減益となっています。特にアダストリアとハニーズホールディングスは増収するなかでの減益です。

在庫を効率よく粗利益に換える力の向上を伴わない売上増加が大きなリスクを孕むことは、先のコロナ禍で動かし難い事実となりました。物価上昇の下で商品単価を上げやすくはなっているものの、GMROIの重要性は変わりません。

フリーCFではしまむらが抜群の高効率経営

前章のGMROIと密接に絡むテーマとして、この章ではキャッシュフローについて取り上げます。下表は過去3カ年のフリーキャッシュフローを一覧にしてみました(下表)。

※フリーキャッシュフロー:企業の本業によって稼いだ現金を指す「営業活動によるキャッシュフロー(営業CF)」と、設備投資や将来への投資と資産売却による資金回収との差額を表す「投資活動によるキャッシュフロー(投資CF)」の和で求められる。企業が事業活動全般で得た資金のうち自由に使えるお金を指す。

| (単位:百万円) | 2023年2月期 | 2024年2月期 | 2025年2月期 |

| ファーストリテイリング | -267,155 | 452,338 | 217,175 |

| しまむら | 43,877 | -46,036 | 57,449 |

| アダストリア | 3,497 | 12,303 | 4,402 |

| バロックジャパンリミテッド | 768 | -1,308 | 403 |

| TOKYO BASE | -666 | 713 | 986 |

| コックス | 1,162 | 1,204 | 950 |

| パレモ・ホールディングス | 569 | 485 | 145 |

| マックハウス | -1,362 | -1,157 | -468 |

| タカキュー | 194 | -192 | -163 |

営業CFは税引き前当期利益に現金支出の伴わない減価償却費などを加え、在庫の増減や売掛金・買掛金といった運転資金の増減、税金などを差し引いて算出します。会計上の利益とは別に、本業にかかわる実際の現金のフローを反映するのです。

そこから投資CFを差し引いたフリーCFは投資や株主還元(自社株買い、配当)の原資となるため大変重要な指標です。2025年2月期は赤字(営業損益、当期純損益)だったマックハウスとタカキューのみがマイナスで、他の7社は黒字でした。なお、タカキューは黒字でしたが、債務整理の過程で支払債務(買掛金など)を大きく減らしたのと在庫高が増えたことから営業CFはマイナスとなりました。

ここで各社の2025年2月期のフリーCFと2月末の在庫高を比較してみます。キャッシュを創出する力に対し、どれだけキャッシュを在庫として眠らせているかが分かります。

| (単位:百万円) | フリーCF(a) | 在庫高(b) | a ÷ b |

| ファーストリテイリング | 217,175 | 459,460 | 0.473 |

| しまむら | 57,449 | 56,829 | 1.011 |

| アダストリア | 4,402 | 29,082 | 0.151 |

| バロックジャパンリミテッド | 403 | 5,359 | 0.075 |

| TOKYO BASE | 986 | 2,895 | 0.341 |

| コックス | 950 | 1,949 | 0.487 |

| パレモ・ホールディングス | 145 | 1,470 | 0.099 |

| マックハウス | -468 | 2,669 | – |

| タカキュー | -163 | 1,324 | – |

フリーCFが期末在庫高を上回っているのはしまむらだけでした。残り8社は在庫高の方が多く、ファーストリテイリングでさえもフリーCFが期末在庫高の0.47倍、つまり半分弱にとどまったのでした。

この数値は1より大きくないといけないわけではありませんが、しまむらだけが群を抜いて高いという現状は、あらゆる投資(賃上げ、商品開発など)の原資となるフリーCFに各社ともまだまだ改善の余地があるということを強く示唆していると言えます。

粗利益とキャッシュを増やすため在庫分析を!

以上、各社の在庫高の特徴と、在庫から粗利益とキャッシュを生み出す能力をみてきました。

ここから導き出されるのは、最少の在庫で粗利益を最大化させるオペレーションです。そのためには在庫分析が必要不可欠となります。SKUごとに消化スピードを予測し、在庫の状態を可視化することで、今どの商品にどういったアクションを起こすべきかを決めるのです。

原材料費や電気料金の高止まりに加えて人件費が上がり、物価上昇が賃上げのペースを上回っていることから、商品単価を上げることは容易ではありません。だからこそ、値上げに対して顧客の理解を得られるような付加価値の提供が必須です。

そのためは、在庫分析による粗利益の創出以外に道はありません。

メルマガ登録受付中!