薄利多売からの脱却|家電量販店が今取り組むべき課題とは

薄利多売の家電量販店業界は、マーケット規模が横ばいのなか、収益力の向上が課題となっています。品揃え以外に競合との差別化が難しいため、チェーン展開による規模の経済でメーカーから安く仕入れ、販売奨励金も原資にして安売りを競う業界構造となっています。そこには、在庫効率の悪化とキャッシュフローの低迷が潜んでいるのです。本記事で考察していきましょう。

市場規模は回復、新規出店も一服

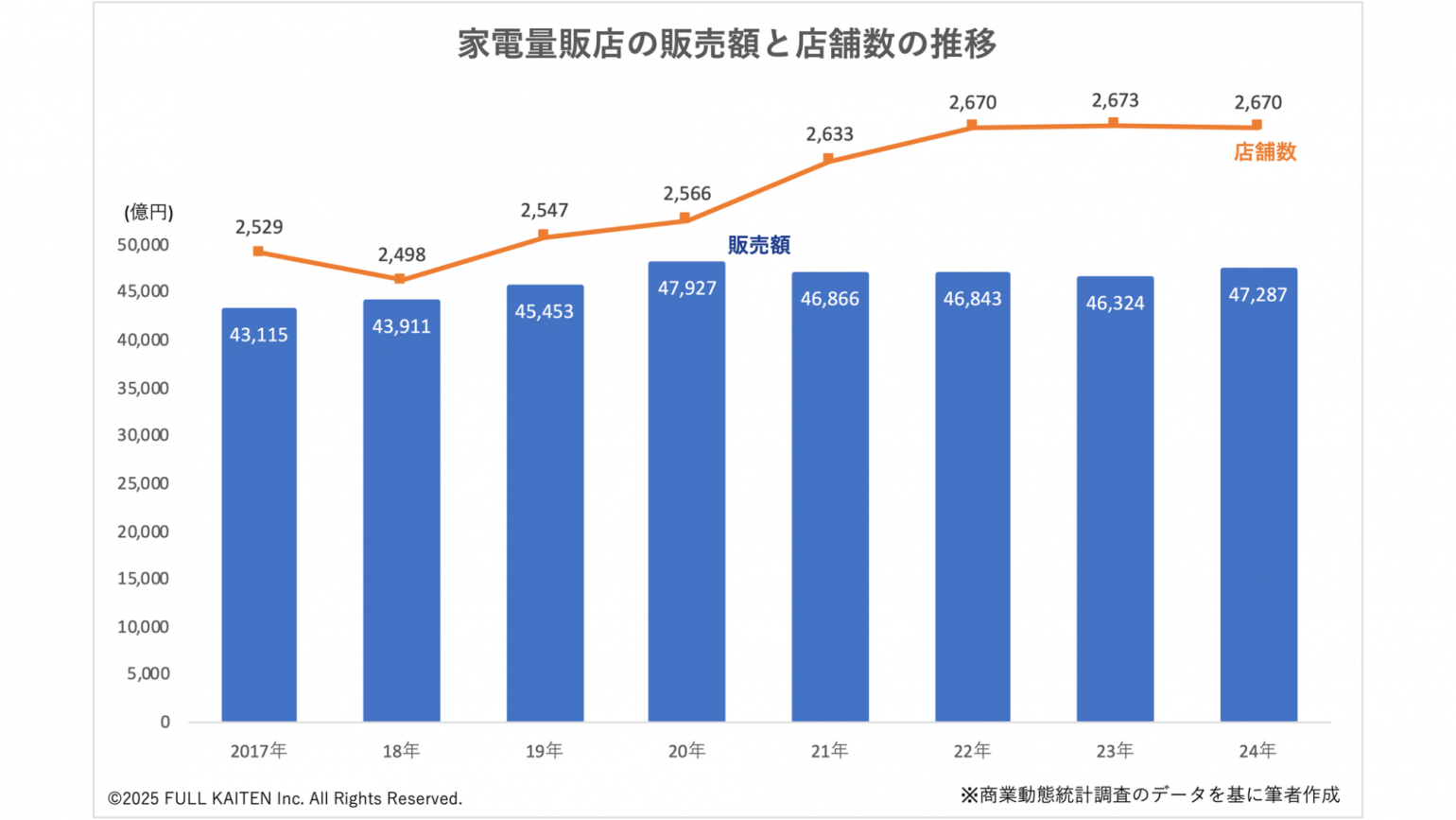

まず家電量販業界の市場規模を見てみましょう。経済産業省の商業動態統計調査のデータをグラフ化してみました(下図)。

まず棒グラフを見てください。販売額(市場規模)の推移を表しています。集計の対象は売り場面積500平方メートル以上の店舗を10ヵ所以上有する企業の販売額となっています。

2024年の販売額は4兆7287億円で、前年から2.1%増加しました。直近のピークは新型コロナウイルス禍が始まった2020年で、前年比5.1%増の4兆7927億円でした。空気清浄機や大型テレビなどの販売が伸びたことが要因です。その後3年にわたり右肩下がりが続いていましたが、24年は20年以来の水準に回復しました。

その要因の1つが店舗数の増加です(折れ線グラフ)。2018年を底に店舗数は増加を続け、24年は前年比で微減となりましたが、この5年間で175店(7.0%)増えています。その半面、21〜23年の販売額は逆に減っていましたから、長引く物価高と相まって家電量販業界にとってはいわば冬の時代だったと言えます。

今後、店舗数の純増の余地は限られ、売り場のスクラップ&ビルドが避けられないのではないでしょうか。

ビジネスモデルに差異なく収益力が課題

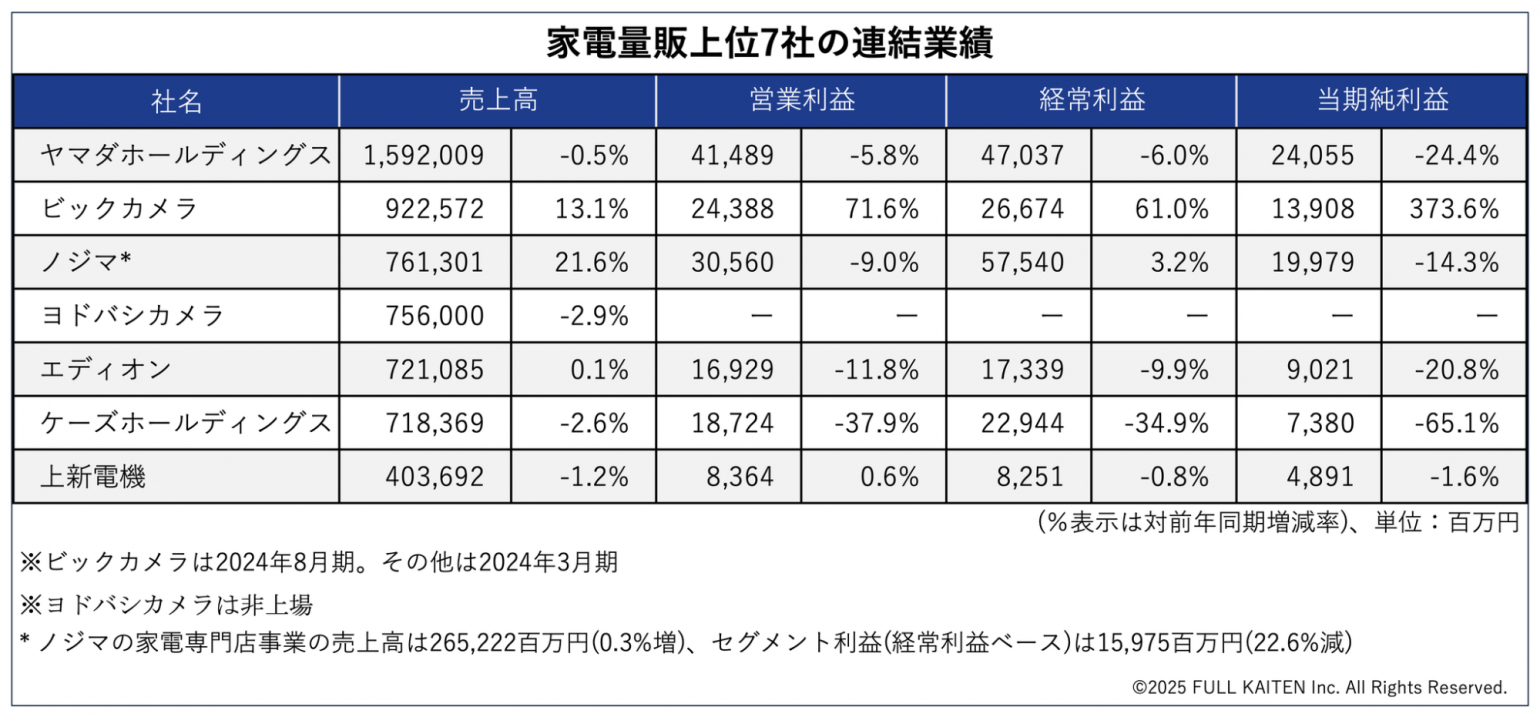

この章では大手各社の業績を見てみます。下表は売上上位7社の直近の業績です(ビックカメラは2024年8月期、その他は24年3月期。株式非上場のヨドバシカメラは売上高のみ)。

ヤマダデンキの持ち株会社であるヤマダホールディングスが連結売上高で圧倒的首位に立っています。2位のビックカメラは子会社のコジマとの合算の数字で、インバウンドの免税売上高が大幅増収の背景にあります。

他方、ノジマは連結売上高7613億円のうち、家電専門店事業は2678億円で、キャリアショップ事業(携帯電話販売店)が3465億円を占めています。前期の21.6%もの増収はキャリアショップ事業によってもたらされており、家電専門店事業のセグメント売上高は0.5%増でした。

他の4社の売上高は減収または横ばいとなっています。ヤマダホールディングスも微減収でした。

次に営業利益率を見てみます。

- ヤマダHD :2.61%

- ビックカメラ:2.64%

- ノジマ :4.01%

- エディオン :2.35%

- ケーズHD :2.61%

- 上新電機 :2.07%

前述のようにキャリアショップ事業を擁するノジマを除いて2%台にとどまっていて、ヤマダホールディングスとビックカメラ、ケーズホールディングスはほぼ同じ数値です。

また、各社とも粗利率は26〜29%台となっていて、売上高販管費率も20%台半ばです。ビジネスモデルに大きな差異はなく、バイイングパワーがものを言う構造であることが分かります。

家電量販店は、ありとあらゆる家電製品の小売価格を下げて消費者が買いやすい値段で提供してきました。私たち消費者の生活に多大な貢献をしてきたことはまぎれもない事実です。その裏返しで、家電量販各社にとっては収益力の向上が喫緊の課題と言えるのではないでしょうか。

在庫は回転しているもののGMROIは低迷

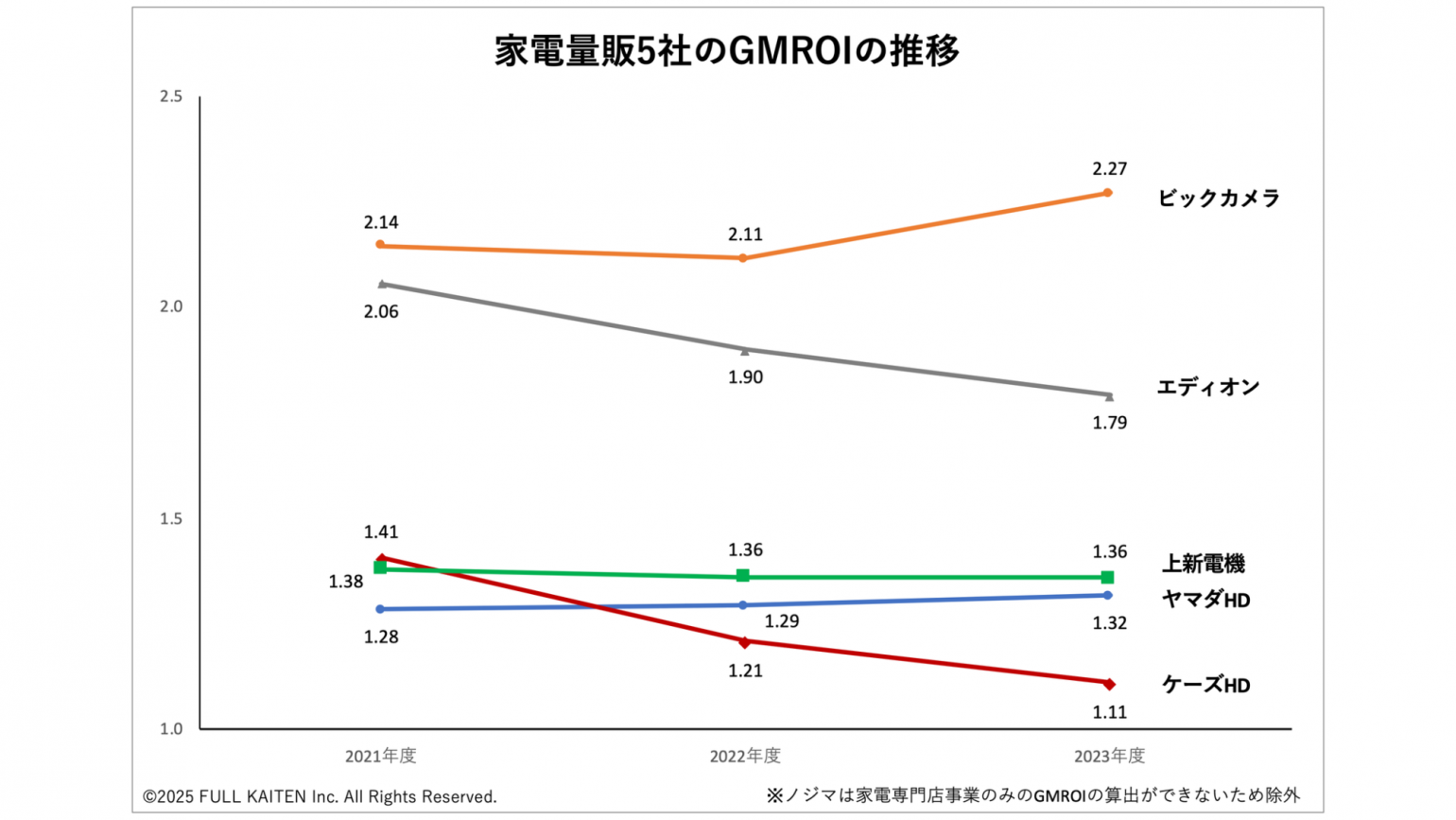

そして、各社の在庫政策です。ノジマとヨドバシカメラを除く5社のGMROIの直近3年間における推移をグラフにまとめました(下図)。

※GMROIについては、別記事「小売企業が追うべきGMROIとは?粗利と在庫に関係する指標を徹底解説」で詳しく解説しています。

ビックカメラが頭1つ抜けて高く、エディオンがそれに次ぐ水準になっています。最大手ヤマダホールディングスは2021年度から23年度にかけて改善が続いています。

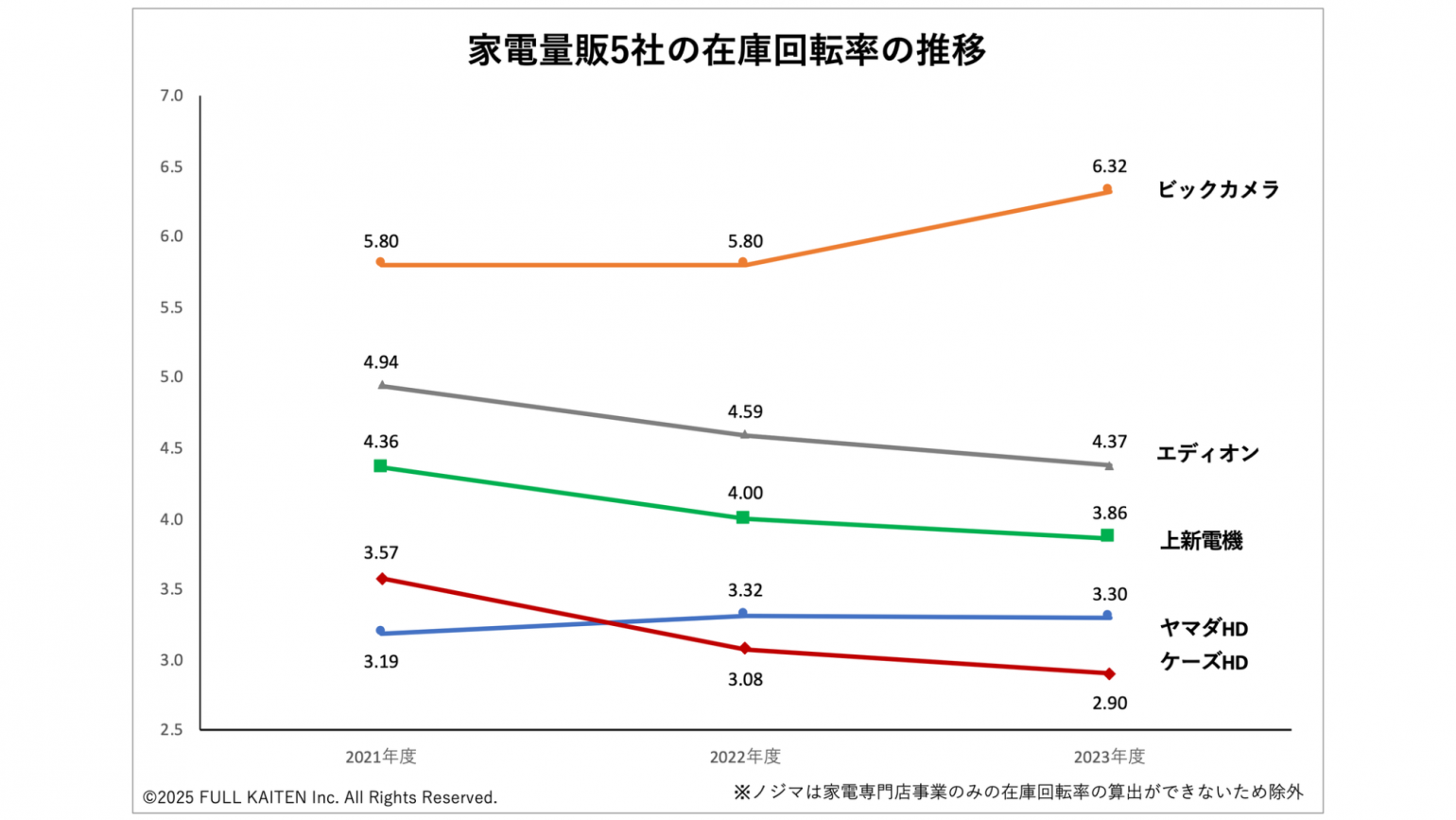

アパレルやスーパーと比較して家電量販店のGMROIは総じて低いですが、これは粗利率が低い(原価率が高い)というビジネスモデルに起因しており、仕方ない面もあります。そこで、下図で在庫回転率の推移を見てみることにします。

GMROIとほぼ同じ傾向となりました。ビックカメラの場合、全商品の平均で年に在庫が6.3回転していることになり高い水準です。一方のヤマダホールディングスは3.3回転ですが、取り扱う商材が家電製品であることに鑑みると、決して低いとは言えないでしょう。

キャッシュ創出力の向上へ在庫分析を!

家電量販業界では、以下が通説となっているのかもしれません。

- GMROIが低いのは、原価率が高くて粗利益が小さいためである

- 在庫はそれなりに回転しているからGMROIが低いのは問題ない(仕方ない)

- 品揃えと価格で他社に負けるわけにはいかないから、在庫を多く持つ

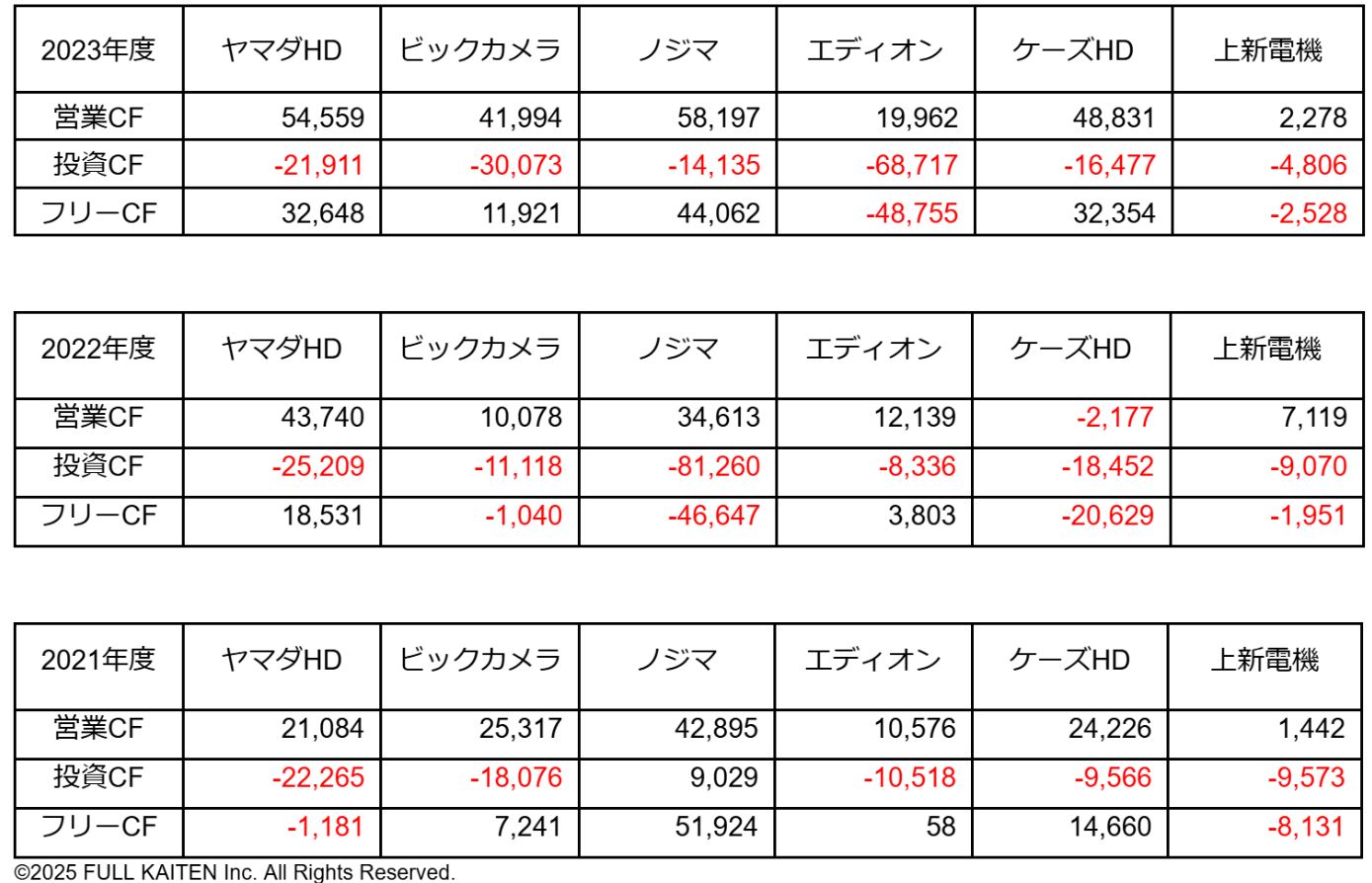

果たしてこれらは正解と言い切れるでしょうか。筆者は再考の余地があると思います。なぜなら、上記3要素の陰で、キャッシュフロー(CF)が犠牲になっているからです。過去3カ年のフリーキャッシュフローを一覧にしてみました(下表)。

※フリーキャッシュフロー:企業の本業によって稼いだ現金を指す「営業活動によるキャッシュフロー(営業CF)」と、設備投資や将来への投資と資産売却による資金回収との差額を表す「投資活動によるキャッシュフロー(投資CF)」の和で求められる。企業が事業活動全般で得た資金のうち自由に使えるお金を指す。

ノジマの2022年度は、携帯電話販売大手を子会社化したため投資CFが大きくなっています。エディオンの23年度の投資CFも、新店に向けた有形固定資産の取得に664億円を投じたことが影響しています。

各社とも売上規模に対してキャッシュを生み出す力(フリーCF)が物足りないと感じるのは筆者だけではないでしょう。在庫は企業の資産(棚卸資産)ではありますが、企業のお金(キャッシュ)が棚卸資産(商品)として姿を変えたものです。つまり、在庫が増えるほど資金が在庫として固定されてしまい、自由に使える資金が乏しくなるのです。

つまり家電量販各社は、過剰在庫をビジネスモデルに起因する〈必要悪〉として甘受し、キャッシュフロー悪化という犠牲を払っていると言えます。

しかし、過剰在庫を避けつつ在庫高を減らしても売上高を減らさないことは可能です。そのためには在庫分析が必要不可欠となります。SKUごとに消化スピードを予測し、在庫の状態を可視化することで、今どの商品にどういったアクションを起こすべきかを決めるのです。

売上・粗利益・消化を最適化する売価設定やMDなどに取り組むことで、キャッシュフローを犠牲にしない経営が見えてくるでしょう。

メルマガ登録受付中!